Централизованное хранение клиентских документов и продукт LDM.Клиентское досье

Централизованное электронное досье клиента – фундамент современного банка. Почему финсектор отказывается от бумажного клиентского досье, что лежит в основе его электронного аналога и как решение LDM.Клиентское досье помогает банкам работать с данными эффективнее – в этой статье.

Как банки хранят клиентские документы

Несмотря на то, что обсуждения перехода к электронному хранению клиентских документов идут с 2015 года, реальные процессы перехода в банках за пределами ТОП-10 мы начали наблюдать только в последние годы. Ключевым, но не единственным стимулом стала активная позиция регулятора и переход на предоставление копий документов в электронном виде.

Чаще всего хранение клиентских досье организовано следующими способами:

- Досье клиентов хранятся на бумаге, в том числе на стеллажах в отделениях обслуживания.

- Досье клиентов хранятся на сетевом диске с применением сложившейся древовидной структуры папок.

- Данные клиентов хранятся в различных банковских системах, таких как АБС, CRM или других.

- Различные смешанные варианты, когда данные распределены между несколькими системами или способами хранения.

Долгое время архивное хранение клиентских документов не было сложной задачей для банков – конечно, при наличии свободных площадей. Но с ростом объемов документооборота эта задача становилась всё более ресурсоемкой, особенно в условиях распределенной филиальной сети.

Почему банки внедряют электронное досье клиента

Важно быть доступнее для клиентов

Банки хотят оставаться конкурентоспособными в сфере обслуживания клиентов, обслуживать их в любом отделении филиальной сети. Оцифровка клиентских документов повышает уровень сервиса, увеличивает скорость обслуживания (в отдельных случаях до 90%), а также снижает объем бумажного документооборота и количество стеллажей в отделениях банков, что позволяет эффективнее использовать пространство.

Сюда же можно отнести необходимость работы с существенно возросшим объёмом документов клиентского досье, связанным с ростом кредитования. В 2023 году объём выданных кредитов в России вырос более чем в полтора раза, несмотря на рост ставок.

Хранить копии бумажных и изначально электронных документов по единым принципам

Количество изначально электронных документов, подписанных электронной подписью и также требующих хранения на стороне банка, только растет. С каждым днем всё больше документов, которыми обменивается банк со своими клиентами – как физическими, так и юридическими лицами – подписываются электронной подписью без очного присутствия в отделении.

По данным СКБ Контур, рост количества электронных документов в 2022 и 2023 годах составил 22% и 26% соответственно. Предпосылок к снижению этого показателя нет; скорее наоборот, рост может ускориться.

Проще отвечать на запросы регуляторов

Одна из ключевых задач, которую успешно решает электронное клиентское досье – оптимизация процесса отчётности перед регулятором. В соответствии с Приказом ФНС России от 17.09.2021 №ЕД-7-2/816@ и ЕД-7-2/817, а также Положением Банка России от 06.11.2014 №440-П, банки вынуждены отчитываться перед регулятором в электронном виде по телекоммуникационным каналам связи – независимо от места и формы хранения клиентских документов. Бумажные документы банк должен оцифровать, привести к установленному формату, объединить в пакеты регламентированным способом и отправить регулятору.

Почему мы решили создать LDM.Клиентское досье

Успешные проекты

Благодаря успешным проектам в крупных банках, у нас появилась собственная экспертиза решения данной задачи. В этих проектах клиентское досье во многом стало фундаментом, связующим звеном между различными банковскими системами и процессами.

Снижение затрат

Опыт реализации проектов в крупных банках позволил нам сформировать общие требования и подходы к решению задачи по управлению досье клиентов. В итоге, решение для организации централизованного электронного досье стало доступным большему количеству банков за счет снижения стоимости продукта и сроков реализации проекта.

Активная позиция регуляторов

Последней, но, вероятно, одной из наиболее значимых причин стала активная позиция регуляторов, подталкивающая организации к электронному формату взаимодействия.

На чем строится LDM.Клиентское досье и зачем оно банкам

В апреле 2024 года мы провели презентацию коробочного решения LDM.Клиентское досье, запись вебинара доступна на нашем Ютуб-канале. Ну а ниже расскажем обо всем подробнее.

Основа продукта

LDM.Клиентское досье – решение на микросервисной CSP-платформе LANIT Document Management (LDM) с low-code- и no-code-инструментами. Клиентское досье на 90% собрано с использованием этого инструментария, что позволяет будущим владельцам конфигурировать и дорабатывать решение силами внутренней ИТ-команды, не обращаясь к вендору.

Разработчик платформы LDM – департамент системы управления документами (ДСУД) компании ЛАНИТ. За 25 лет мы автоматизировали 500 000 рабочих мест и разработали собственные платформы для управления документооборотом, успешно внедряли и поддерживали западные ECM-платформы: IBM filenet, Documentum, Opentext.

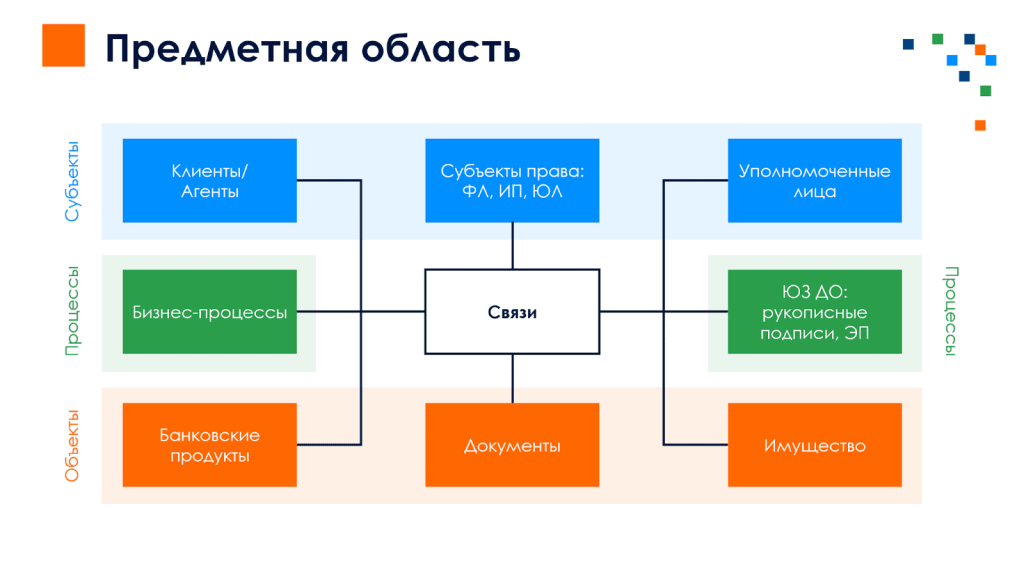

Принцип построения модели данных

Модель данных клиентского досье повторяет предметную область работы банка с документами.

Базовые типы объектов и документов:

- Субъекты права: ФЛ, ИП, ЮЛ;

- Клиенты: КлиентФЛ, КлиентИП, КлиентЮЛ;

- Продукты: Потребительский Кредит, Расчетный Счет и другие;

- Процессы: Заявка, Сделка, прочие процессы;

- Комплекты документов;

- Документы.

Особенности решения:

- Каждому бизнес-процессу в банке соответствует конкретный тип объекта или тип объекта, а также свой справочник.

- У каждого банковского продукта есть конкретный тип объекта или сочетание типа объекта и справочника.

- Документы по конкретному бизнес-процессу превращаются в комплект документов. Комплект документов связан с конкретной версией документа.

- Документ связан (по приоритетам): с субъектом права → клиентом → продуктом → процессом.

Бизнес-требования и требования регуляторов

К типовому решению по организации хранения клиентских документов предъявляют определенные бизнес-требования:

- Клиентское досье – это мастер-система для документов клиентов. Следовательно, система должна хранить сами клиентские документы с соответствующим атрибутивным составом, признаками актуальности и сроками хранения.

- Для обеспечения целостности предметной области решение должно содержать информацию по сделкам, заявкам, залогам и другим банковским продуктам, документы по которым будут храниться в системе.

- Система должна включать в себя процессы автоматизации работы с документами.

- Неотъемлемая часть хранения клиентских документов – процессы их как автоматизированного ввода путём интеграции с другими банковскими информационными системами, так и ручного ввода через пользовательский интерфейс.

У регуляторов тоже есть свои требования к подобным решениям, которые описаны в отдельных нормативных документах:

– Положения Банка России от 28.06.2017 г. № 590-П. При организации хранилища данных важно учитывать требования регулятора к составу информации, включаемой в досье Положения Банка России от 28.06.2017 г. N590-п «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, ссудам и приравненной к ней задолженности», в котором содержатся требования к составу кредитного досье заемщика.

– Федеральный закон от 07.08.2001 г. № 115-ФЗ. «О противодействии легализации доходов, полученных преступным путем, и финансированию терроризма» предъявляет требования к кредитным организациям – «знай своего клиента».

– Федеральный закон от 27.07.2006 г. № 152-ФЗ «О персональных данных».При организации электронного хранения клиентских досье для банков важно соблюдать требования закона «О персональных данных» в части требований к обработке и хранению персональных данных, информационной безопасности баз кредитных организаций

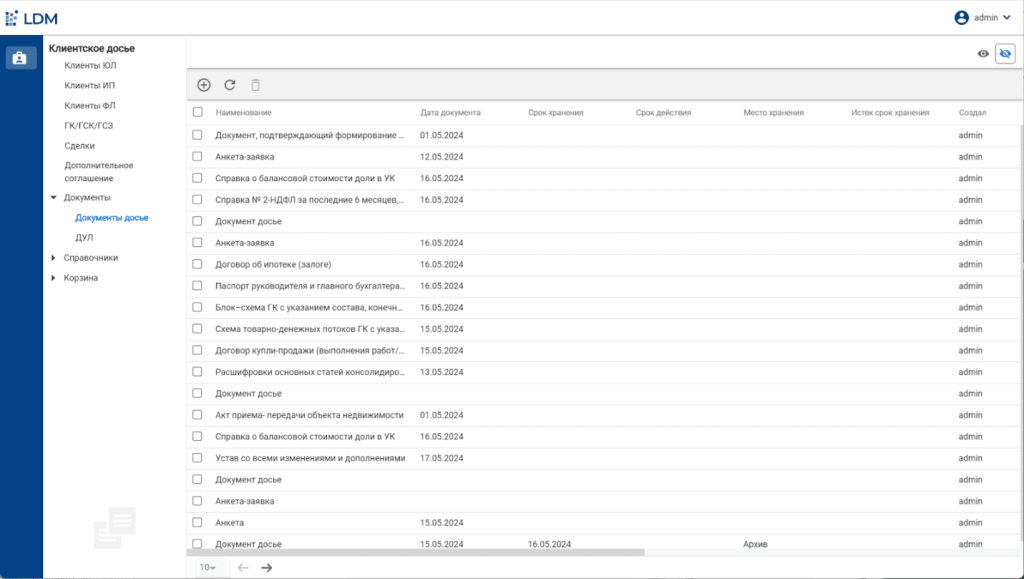

Возможности LDM.Клиентское досье

В базовом виде у решения преднастроенная структура хранения документов, позволяющая автоматически, на основе их типа, распределять документы по соответствующим разделам.

Продукт содержит:

- Типовую структуру юридического досье ЮЛ;

- Типовую структуру юридического досье ФЛ;

- Типовую структуру продуктового (кредитного) досье;

- Типовой набор шаблонов документов досье (более 100 видов документов и атрибутивный состав);

- Возможность загрузки документов через UI и через API (доступная интеграция с бизнес-системами);

- Возможность хранения ЭП документов;

- Возможность настройки поисковых фильтров.

Электронное досье клиента это мастер система по документам, а не мастер-система по клиентам, справочникам или продуктам банка,а также оно не отвечает за автоматизацию ввода документов.

Продукт предоставляет открытое API для интеграции с другими бизнес-системами –источниками и поставщиками документов для досье. Кроме того, можно использовать данные, хранящиеся в электронном досье, при наличии соответствующих разрешений.

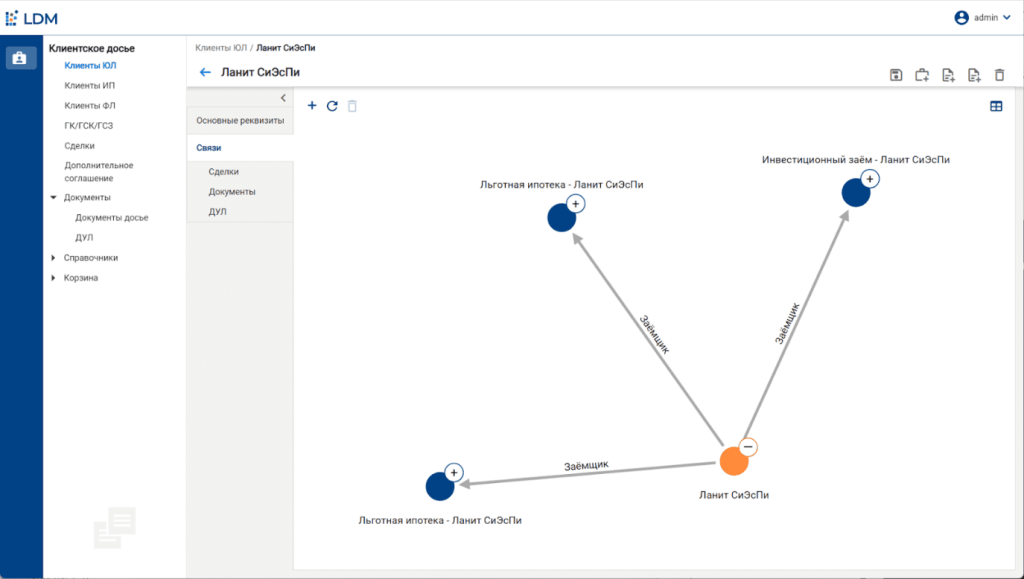

Управление связями

Одна из важнейших особенностей электронного досье клиентов, в отличие от организованного хранения клиентских документов на общем сетевом диске, – возможность управлять связями между объектами, документами и банковскими продуктами.

Наше решение включает в себя два основных подхода работы со связями:

- Автоматическое распределение документов по так называемым smart-папкам – решение распределяет документы по папкам в соответствии с их типом.

- Возможность представления связей в виде графа и навигации по его узлам.

Развитие системы

На момент написания статьи мы выпустили версию 1.0 LDM.Клиентского досье. Она в полной мере закрывает все базовые требования по хранению клиентских документов в банке с учётом сложившегося атрибутивного состава, структуры хранения и связей с другими, описанными выше функциями.

При этом данная версия – отправная точка на пути к будущим релизам. Если вы читаете эту статью осенью 2024 года и позже, вероятно, мы уже обновили решение и расширили его возможности.

У LDM.Клиентское досье есть сформированный план развития продуктов (roadmap) и запланированные сроки для множества важных обновлений системы:

- В ближайшем релизе мы начнем поддерживать выгрузку по формату ФНС и, что важно, будем обновлять данный формат в своём продукте при изменении требований со стороны регулятора.

- Мы готовим инструменты, упрощающие массовую загрузку документов через пользовательский интерфейс, понимая, что многие банки работают с загрузкой документов в досье в ручном или смешанном режиме.

- Мы разрабатываем средства контроля комплектности документов в зависимости от банковского продукта.

- Уже запланировано появление в продукте инструментов работы с электронной подписью, включая проверку и подписание документов, а также изменения в интерфейсе для повышения удобства работы с подписанными электронными документами.

Мы выстраиваем приоритеты и направления развития системы в тесном взаимодействии с нашими пользователями – чтобы реализовать востребованный функционал, отвечающий актуальным требованиям отрасли.

Благодаря тому, что система построена по единым стандартам с использованием инструментов платформы LDM, изменения, которые необходимо вносить в продукт в процессе внедрения, минимальны или вовсе отсутствуют и сводятся к его конфигурации. Это обеспечивает возможность беспроблемного обновления продукта до новой версии.

Кому, кроме банков, актуально электронное досье клиента

Задача оцифровки досье клиента актуальна не только для банков. Аналогичные задачи решают, например, лизинговые и страховые компании. Последние вполне могут конкурировать с банками за звание первопроходцев. Это связано с тем, что оцифровка досье клиентов приводит к вполне материальным результатам: снижается обращение бумажных документов более чем на 90%, филиалам не нужно обмениваться информацией на бумаге и, как следствие, значительному ускоряется процесс принятия решений и обслуживания клиентов.

Вместо заключения

Переход организаций финсектора с бумажного на электронное досье клиентов – важный шаг для цифровизации отрасли в целом. Одно новое решение способно одновременно упростить работу с документами сотрудникам, улучшить пользовательский опыт и оптимизировать внутренние процессы банка.

Будем рады поделиться с вами нашей экспертизой и ответить на вопросы, а в случае интереса с вашей стороны, провести индивидуальную демонстрацию нашего решения. Вы всегда можете написать нам в телеграм или оставить запрос на сайте.

Мы будем рады познакомить вас подробнее с LDM.Клиентское досье и показать все его возможности и преимущества на бесплатной онлайн-презентации. А если вы из Москвы, приглашаем вас 11 июня принять участие в бесплатном мероприятии для финсектора – «Финтех-клуб», на котором вы не только поближе познакомитесь с нашими решениями и платформой, но и погрузитесь в тему электронного документооборота в банках.

Обращаться по вопросам: ldm-platform@lanit.ru к Константину Фёдорову.